没名气的基金,借明星基金经理促销骗人气?行不通了!证监会出手整顿基金挂名乱象

券商中国 许诺

基金公司让明星基金经理挂名新产品、促销拉人气,可能行不通了……

记者从多家基金公司获悉,证监会最新要求,今后新基金申报,需提供基金经理不挂名承诺函,由基金经理和督察长分别签字并加盖公章。

华南地区的一位基金经理告诉券商中国的记者,最新要求主要针对新基金产品,老基金产品是否也要采取承诺方式,目前还不大清楚,暂时未接到通知。

证监会对基金公司挂名现象的禁止,不管是对基金公司的良性发展,还是FOF基金投资、抑或保护基金持有人的利益,显然都是一件好事。

绩优资深基金经理数量不够用

挂名现象在基金行业存在已久,不少基金公司都希望通过“以老带新”的方式来培养新基金经理,同时刺激新基金的销售。

有基金公司人士表示,新基金的发行如果启用的是新基金经理,找一个老基金经理挂名是普遍现象,因为新基金的销售很重要,谁也不敢冒险。规模是基金公司赖以生存的基础,尽管挂名对刺激基金销售不见得真有作用,但挂与不挂,一些规模偏小的基金公司更倾向于选择前者。

另外,由于基金公司产品数量快速增长,而很多基金公司能拿到的出手的基金经理并不多,挂名现象频繁出现,与基金公司优秀人才的匮乏直接相关。从业年限长、业绩优秀、稍有名气的基金经理往往禁不住“公转私”的诱惑,离开公募基金转型私募基金的创始人、合伙人。

从而导致公募基金行业的基金经理从业时间变得越来越短,银河证券基金研究中心统计,截至2019年7月23日,在任基金经理2022人中执业年限5年以上的占比22.8%,执业年限在1到5年的基金经理占比最高,合计近六成,1年以内的占比18%。

市场人士认为,挂名现象的增多也与基金公司的晋级制度息息相关,尤其是一些超大型基金公司,偏好从公司内部的研究员中培养和选拔基金经理。通过研究员—基金经理助理—基金经理的路线图完成职业发展,但这些初出茅庐的年轻基金经理,通常会配置到新基金上,平庸的老基金配置一位新基金经理没有太大的意义,业绩优秀的老基金,明星基金经理也不大愿意让一位新手平白无故的与自己分享荣光。

相对而言,对许多大型基金公司而言,纯粹的挂名并没有太大的意义,这类基金公司的品牌实力强劲,资产规模庞大,无生存艰难之忧虑,用挂名刺激基金销售的目的性并不强,更多的含有培养新人的考虑。

以南方消费活力基金为例,该基金最初当时的新人蒋秋洁单独管理,在其单独管理的41天内,基金净值亏损4%。于是,从蒋秋洁任职的第42天开始,南方基金让投资总监史博和另一新人吴剑毅与蒋秋洁共同管理,在之后的51天内,这只基金的净值增长了7.4%,之后南方基金干脆给这只基金再加一个新人,令史博、蒋秋洁、吴剑毅、黄俊共同管理,在一老将三新手共管的2年99天内,南方消费活力基金净值增长了24.85%。

但对于那些规模较小的基金公司,新基金产品的重要性不言而喻,这种挂名现象就更值得玩味。

中欧基金旗下的中欧红利优享基金发行时,该新基金的基金经理卢博森刚从研究员提拔上去,于是中欧基金就让旗下明星基金经理曹名长与其共同管理。而几乎在同一时期,当中欧潜力价值基金发行时,配置的基金经理袁维德同样是刚从研究员岗位上提拔上来的新手,从业经验较短,中欧基金再次让曹名长与袁维德共同管理。而曹名长自己还身兼中欧价值发现、中欧丰泓沪港深、中欧睿泓定开混合、中欧成长优选等多个基金的基金经理职务。

挂名现象令基金评价复杂化

越来越多的基金经理挂名现象,正在导致基金评价变得复杂起来,挑选基金的本质就是买对基金经理,但基金经理挂名现象增多后,到底谁才是真正的基金经理,这就变成一个难题。

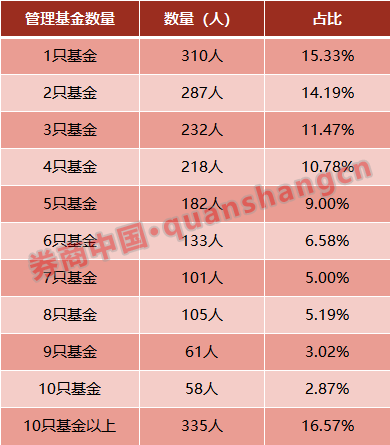

银河证券基金研究中心统计,截止2019年7月23日,正式运作的公募基金数量5587只(主代码口径),在任基金经理数量2022人,人均管理基金数量2.76只。在任的2022位基金经理中,只管理1只基金的基金经理有310人,占比15.33%,管理2只的有287人,占比14.19%,管理3只的有232人,占比11.47%,管理4只的有218人,占比10.78%,管理5只及其以上的基金经理各自占比均不足10%,合并统计管理基金数量在10只以上的基金经理有335人,合计占比16.57%。有13个基金经理名下管理的基金数量在20只以上,管理数量最多是某基金公司债券基金经理,其管理的债券与混合基金数量高达26只。

管理多只基金的情况较为普遍,管理3只及以上基金的基金经理占比高达7成,管理5只及以上基金的基金经理占比近5成,管理10只以上基金经理数量高达335人。当然,这里面也有指数基金、量化基金等非主动操作管理基金批量管理的情况。

管理多只基金的情况较为普遍,管理3只及以上基金的基金经理占比高达7成,管理5只及以上基金的基金经理占比近5成,管理10只以上基金经理数量高达335人。当然,这里面也有指数基金、量化基金等非主动操作管理基金批量管理的情况。这种情况下,到底谁才是一只基金背后真正的基金经理,也许就只有基金公司和基金经理自己知道,而随着国内FOF基金数量的增长,基金经理挂名现象的与日俱增,也让FOF基金挑选标的基金时,评价标的基金及其基金经理变得复杂化。

深圳一家大型基金公司FOF基金负责人接受券商中国记者采访时曾认为,由于国内基金经理变更相对比较频繁,包括挂名现象也比较多,要对基金经理作深入分析,充分了解其投资风格,深知该基金经理及相应的基金产品可能为组合带来的收益贡献和潜在风险,对于基金的绩效评估和风格刻画,更倾向于分析和评估基金经理全投资周期中的绩效表现和风格刻画,而对那些挂名的、同时拥有公司管理职位的基金经理,也会着重评估其管理事务对其投资精力可能带来的负面影响,以及其投资策略框架的一致性、股票池构建和主要信息来源。